A economia mundial está a atravessar um bom momento, com as principais regiões do globo a crescerem a um ritmo sincronizado. No entanto, o receio de uma subida mais rápida das taxas de juro nos EUA acelerou uma correcção das bolsas. E para os especialistas, a política monetária norte-americana é actualmente o principal risco nos mercados financeiros.

Chief Investment Officer da True Magma

As primeiras declarações de Jerome Powell enquanto presidente da Reserva Federal dos EUA, na semana passada, deixaram os investidores em alerta. Ainda que tenha admitido manter a subida gradual dos juros, o líder do banco central norte-americano deixou em aberto a possibilidade de acelerar o ritmo de normalização, uma hipótese que fez mossa nas acções mundiais. João Borges de Assunção alerta que "o contexto pode mudar com o novo presidente da Fed".

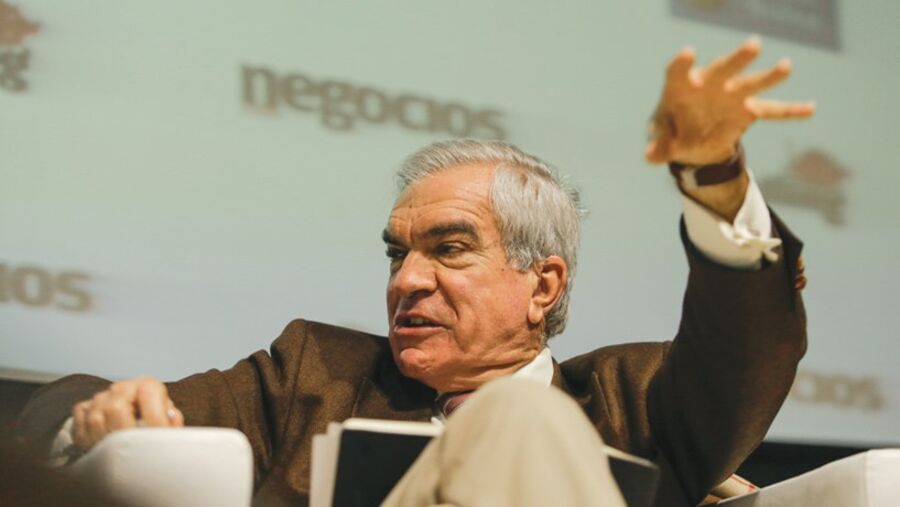

A discursar na grande conferência "O futuro dos mercados financeiros", organizada pelo Jornal de Negócios e pela GoBulling, o professor da Universidade Católica Portuguesa, adiantou que se vive um "cenário cor-de-rosa da política económica mundial", um ambiente que considera "invulgar e positivo". "A última vez que o Fundo Monetário Internacional (FMI) se mostrou tão optimista para a economia foi em 2007", lembrou o docente. E o que pode alterar este panorama é uma mudança nas taxas de juro nos EUA, que recentemente se aproximaram da barreira dos 3% na maturidade a dez anos.

Mas uma mudança nas taxas de juro dependerá do novo líder da autoridade monetária norte-americana. E, para Borges de Assunção, Powell "só será testado numa crise", sendo que "a libertação de estatísticas é hoje uma peça fundamental, que determina as decisões da política monetária".

A libertação de estatísticas é uma peça fundamental, que determina as decisões da política monetária. João Borges de Assunção Professor da Univ. Católica Portuguesa

Luís Mira Amaral admite que, em situações graves, a política monetária tem um papel interventivo. Mas, "quando se ataca uma doença, isto tem efeitos secundários". "A política de taxas de juro muito baixas criou efeitos nocivos, criou a expectativa de bolhas especulativas", acrescenta o vice-presidente da CIP. As acções norte-americanas vivem um "bull market" há nove anos, tendo fixado sucessivos máximos históricos, enquanto as bolsas europeias encerraram 2017 com o melhor desempenho desde 2015.

Mas, depois de um ano de ganhos na maioria das classes de activos e de um arranque bastante positivo em 2018, Fevereiro trouxe uma correcção nas acções e receios renovados dos investidores. "O risco estava artificialmente baixo", refere Mira Amaral, adiantando que "a partir do momento em que as economias começam a colaborar gera-se um ambiente que deve ser contido. O problema é como [os bancos centrais] saem disso".

A retirada de estímulos monetários é um dos temas que têm estado em destaque. Enquanto a Fed já iniciou o ciclo de subida de juros e de redução do balanço, na Europa, o Banco Central Europeu ainda continua a injectar milhões de euros na economia através do seu programa de compra de activos mensal e do reinvestimento do valor injectado desde o início do plano. Mexidas nos juros na Zona Euro apenas deverão acontecer após a conclusão da compra de activos, com os especialistas a anteciparem 2019 como o ano para a entidade voltar a mexer no preço do dinheiro.

Maior incerteza

Além da política monetária, os especialistas enumeram outros factores de incerteza. Na Europa, a sucessão de Mario Draghi à frente do BCE, no próximo ano, será uma das indefinições na região. O italiano, de 70 anos, deixará a presidência do BCE no final de Outubro de 2019. De acordo com uma notícia avançada pela Bloomberg, Jens Weidmann, de 49 anos, comandante do banco central alemão, o Bundesbank, é considerado uns dos favoritos a substituí-lo.

A partir do momento em que as economias começam a colaborar gera-se um ambiente que deve ser contido. Luís Mira Amaral Vice-presidente da CIP

O governador do banco central francês, François Villeroy de Galhau, de 58 anos, é outro dos favoritos. A actual directora-geral do Fundo Monetário Internacional, Christine Lagarde, e a vice-presidente do banco central irlandês, Sharon Donnery, estão entre as mulheres apontadas como potenciais substitutas de Draghi na presidência do banco central. Dependendo de quem irá ocupar o lugar até agora de Mario Draghi, isto poderá implicar alterações significativas na política do BCE.

Mas não é apenas na Europa que há riscos. O temperamento imprevisível de Donald Trump é uma das preocupações dos especialistas. "Ninguém sabe o que vai acontecer com Trump", realça Mira Amaral. Para o antigo ministro, a reforma fiscal norte-americana, implementada pelo Presidente dos EUA, é "injectar mais combustível numa economia já aquecida". Mas "o nosso problema é qual o efeito desta reforma nas empresas europeias".

Oportunidades

Apesar do maior nível de incerteza nos mercados, os especialistas mantêm-se optimistas para os activos de risco. "O ambiente é bastante favorável", refere Pedro Miguel Santos. O Chief Investment Officer (CIO) da True Magma acredita que "estamos a voltar à normalidade em termos de política monetária". E apesar de a expectativa de três subidas de juros nos EUA este ano poder passar a quatro, o mercado está a "ver sinais de que a subida de taxas de juro não impacta na economia". Ainda assim, haverá "volatilidade nos próximos seis a 12 meses" nos mercados, conclui.